Содержание

- 1 Кто отвечает за нашу пенсию?

- 2 Матчасть

- 3 Как образуется пенсия?

- 4 Надежность

- 5 В чем преимущества и недостатки НПФ?

- 6 Доходность

- 7 Как производится расчет пенсии в НПФ?

- 8 Сервис

- 9 Для чего нужно переводить пенсию в негосударственный пенсионный фонд и обязательно ли это делать?

- 10 Досрочный переход

- 11 Накопительная часть пенсии

- 12 Каковы прогнозы развития программы НПФ на сегодняшний день?

- 13 Вторая пенсия

- 14 Запомнить

- 15 Запомнить

- 16 Какой будет моя пенсия?

- 17 Выводы

Кто отвечает за нашу пенсию?

Кому доверить формирование своей накопительной пенсии — вопрос довольно сложный из-за своей неоднозначности. На сегодняшний день существует 2 основных варианта:

- Государственный Пенсионный Фонд (ГПФ). Вариант для ленивых. Если никаких значительных событий мирового масштаба в мире финансов не произойдет и с рублем ничего не случится — вы гарантированно получите малюсенькую пенсию.

- Негосударственный Пенсионный Фонд (НПФ). Вариант для продвинутых. Вы выбираете одну из частных компаний (их много), которая обязуется копить и инвестировать ваши средства для получения наибольшей прибыли. Вы точно также будете получать малюсенькую пенсию, но скорее всего немного в большую, чем в государственном фонде.

Матчасть

Одно из решений проблемы — в распределительно-накопительной системе. С работающих все так же берут взносы, но теперь эту сумму делят на две части. Одна часть распределяется среди нынешних пенсионеров, а другая часть сохраняется за работником, чтобы он получил ее при назначении пенсии.

Пока деньги накапливаются, цены в стране растут и инфляция постепенно съедает накопления. Чтобы компенсировать инфляцию, средства должны работать и приносить доход. Государство позаботилось об этом и назначило специальные компании управлять пенсионными средствами. Теперь каждый будущий пенсионер имеет право выбирать, кто будет инвестировать его будущую пенсию.

Мы уже писали о действующей в России системе обязательного пенсионного страхования. Если вы получаете 100 000 Р по ведомости (на руки — 87 000 Р, за вычетом 13% подоходного налога), 30% сверх этой суммы (30 000 Р) работодатель перечисляет в бюджет.

Накопительная часть остается в виде денег, никуда не тратится, а наоборот, увеличивается за счет доходности от инвестирования.

Государство хочет, чтобы мы сами выбрали, кто будет заниматься этим инвестированием. Организация, которой мы даем право работать с нашими пенсионными накоплениями, называется страховщиком по обязательному пенсионному страхованию. Страховщик крутит наши деньги и чем больше процентов начисляет, тем больше будет наша ежемесячная пенсия.

Вот сколько денег можно потерять таким образом. Допустим, размер накопительной пенсии — 100 000 Р, работать осталось 30 лет, а взносы на пенсию так и не вернут. Если с пенсией ничего не делать, ежемесячные выплаты по накопительной пенсии могут быть в 2,3 раза меньше.

| Сумма спустя 30 лет, без учета дополнительных взносов | Ежемесячная прибавка к пенсии (сумма накоплений делится на 20 лет) | |

|---|---|---|

| УК ВЭБ, доходность 7% годовых | 700 000 Р | 3000 Р |

| НПФ, доходность 10% годовых | 1 600 000 Р | 7000 Р |

Сумма спустя 30 лет, без учета дополнительных взносов

УК ВЭБ, доходность 7% годовых

700 000 Р

НПФ, доходность 10% годовых

1 600 000 Р

Ежемесячная прибавка к пенсии (сумма накоплений делится на 20 лет)

УК ВЭБ, доходность 7% годовых

3000 Р

НПФ, доходность 10% годовых

7000 Р

Как образуется пенсия?

Если вы уже начали интересоваться, какая вас ожидает в будущем пенсия, изначально стоит понять, из чего именно она формируется. Существует две части оклада по завершению трудовой деятельности:

- Cтраховой минимум. На размер этой части пенсии мы повлиять никак не можем. Этот стандартный минимум ежегодно регулируется государством, исходя из изменений уровня прожиточного минимума и данных о среднестатистической зарплате. Выплачивается такая пенсия даже тем, кто ни разу в своей жизни не работал. Кстати, передать ее на управление в НПФ вы не можете — она в любом случае формируется в ГПФ.

- Накопительная часть. А вот эта часть и является предметом для размышлений, кому передать ее в управление для осуществления инвестирования. Она складывается из ежемесячных отчислений вашим работодателем с вашей же зарплаты.

Надежность

Некоторые НПФ имеют рейтинги класса В, например ВВВ− или ВВВ . Это означает умеренный уровень надежности. Большинство фондов получили рейтинги класса А, свидетельствующие о высокой надежности. Сейчас лучшие НПФ имеют наивысшие оценки — ААА.

Еще один важный показатель — срок работы фонда. Первый НПФ появился в нашей стране в 1990 году. До 2005 года они занимались только дополнительным пенсионным обеспечением: формировали вторую пенсию.

Если фонд возник до 2005 года, значит, его создатели не собирались просто срубить денег на пенсионной реформе. Чем больше срок работы НПФ, тем больше опыт, устойчивее организационная структура, выше готовность к кризисам. (Это на мой взгляд. Так-то мы все живем в России — стране, где возможно всё.)

Сейчас на рынке НПФ идет процесс укрупнения игроков, и малые фонды постоянно объединяются или поглощаются. Так что, выбрав небольшой фонд, будьте готовы к постоянной смене названий и адресов. Данные о количестве клиентов и объеме средств пенсионных накоплений размещены на специализированных сайтах.

В чем преимущества и недостатки НПФ?

Чтобы понять, ради чего следует начать что-то делать, отмечу плюсы и минусы выбора в пользу НПФ:

- Надежность. Вся деятельность НПФ регулируется государством. Это значит, что НПФ отвечают за целостность всех ваших накоплений собственным капиталом.

- Уровень профессионализма. В случае передачи полномочий НПФ, до момента наступления периода получения выплат, все ваши инвестиции будут работать на получение прибыли. Учитывая тот факт, что для частных компаний такой бизнес является профильным направлением их деятельности, доверия к ним намного больше — грамотный подход к распределению средств — это залог их успешной доходности.

- Отсутствие ограничений по размеру пенсии. В большей мере это условие относится к тем, чей официальный доход выше среднего (от 40 тысяч). При формировании пенсии на государственной основе, гарантированный размер для получения — не более 40% от среднестатистической зарплаты по России, а это на сегодняшний день 27 тысяч.

- Хороший сервис. НПФ самостоятельно занимается инвестированием ваших регулярных отчислений, осуществляет их учет и выплату. Получение информации по состоянию вашего счета возможно не 1 раз в году, а по мере вашей необходимости. Кроме того, к каждому клиенту индивидуальный подход, так как они заинтересованы получить в свое полное распоряжение на длительный период ваши деньги. От представителей ГПФ вы такого не дождетесь.

- Передача страховой части пенсии по наследству. То есть, если участник программы не дожил до момента первой выплаты, но заключил предварительно соответствующее доверительное соглашение, его приемник может получать накопительную часть пенсии вместо него при наличии какой-либо степени родства.

- Свобода выбора. НПФ — не является окончательным решением. По своему желанию, вы можете в любой момент передать свои накопления назад государству, отдать другому частному фонду или в любой момент вернуться назад. Оформляют такую процедуру чаще всего в начале года.

Преимуществ более чем достаточно. Но есть и недостатки:

- Повышенные риски. Такого мнения придерживается большинство современных аналитиков. В чем-то доля истины в таком суждении есть, так как все же это не государственные, а частые структуры, начало и окончание деятельности которых определяется частными лицами по собственному усмотрению. С другой стороны, я уже отмечал, что функционирование таких компаний в любом случае имеет гарантийное обеспечение государства.

- Комиссия за услуги. НПФ работают за вознаграждение, но хорошая новость для нас заключается в том, что комиссия берется только с прибыли, поэтому НПФ заинтересованы в том, чтобы вы получали доход.

Доходность

Например, по доходности за последний год на первом месте будет фонд «А», по средней доходности за последние 10 лет — фонд «Б», а по накопленной доходности за этот же период — фонд «С», потому что фонд «Б» работает только 7 лет.

НПФ, где я работал, тоже однажды составил рейтинг доходности, в котором занял первое место: для этого пришлось выделить 20 крупнейших фондов и взять показатели за 3 года только среди них.

Поэтому, когда вам говорят о доходности, уточняйте, за какой период. О работе фонда можно судить по доходности как минимум за 5 лет: если в среднем она близка к 10% годовых — это хороший показатель.

Как производится расчет пенсии в НПФ?

Принципы расчета пенсии при переводе в НПФ остаются те же, что и при оформлении у государства. К ним относятся такие факторы:

- чем дольше вы работали за свою жизнь, тем больше ваша пенсия;

- чем больше была ваша зарплата, тем больше ваша пенсия;

- чем больше вы работали на службе у государства, тем больше ваша пенсия;

- чем позже вы обратились за пенсией, тем больше ваша пенсия.

Любые изменения на протяжении всей трудовой деятельности — увольнение, повышение оклада, декретный отпуск и т.д., влияют на размер пенсии. Вы можете даже просчитать какую пенсию будете получать, но только примерно, так как в жизни всякое бывает.

Сервис

Протестируйте выбранный НПФ на клиентоориентированность. Посмотрите, легко ли найти на сайте нужную информацию, узнайте, будет ли у вас личный кабинет и какие сведения там можно получить, позвоните на горячую линию и проверьте, как скоро они возьмут трубку.

В филиале НПФ можно подать заявление о наследовании или выплате пенсии, а в случае конфликта — прийти к страховщику в офис и поскандалить. Без представительства все это тоже можно сделать, но по почте или через интернет.

Для чего нужно переводить пенсию в негосударственный пенсионный фонд и обязательно ли это делать?

Если в городе есть филиал вашего НПФ, достаточно просто прийти туда с паспортом и СНИЛСом. Специалисты помогут оформить необходимые документы.

Чтобы перевести деньги в НПФ, вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра договора, каждый из которых вы будете подписывать минимум в двух местах.

- Заявления о переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из НПФ в НПФ.

- Согласие на обработку персональных данных.

Договор вступит в силу не сразу, а на следующий год, с 1 января до 1 апреля. Если заключите договор сегодня, до конца года еще есть время передумать. С вашими деньгами НПФ начнет работать только в 2019 году.

Оформить начало инвестиционной деятельности в свою безбедную старость могут все, кто имеет официальный стабильный доход и родился позже 1967 года. Чтобы начать инвестирование в накопительную часть, потребуется оформить зеленую карточку СНИИЛС (страховой налоговый индивидуальный лицевой счёт), если вдруг у вас её ещё нет.

Дальше выбираем подходящий НПФ. Для этого лучше всего просмотреть рейтинг всех существующих фондов в разных источниках. Ппричем на втором сайте предложены данные, на основе разных принципов классификации. Заходим на сайт подходящих на первый взгляд и ищем там онлайн-калькулятор. Вводим данные и смотрим на результат.

После того, как приняли решение в пользу одной конкретной компании — идем в ближайший ее офис и подписываем договор, указывая там сразу и предпочтительную схему выплаты. Последний этап — относим копию этого договора и пишем заявление в ГПФ, чтобы подтвердить им, что мы самостоятельно приняли решение о переводе своей накопительной части в НПФ и хотим, чтобы все отчисления производились на такой-то лицевой счет.

После того, как вы получите подтверждение, вы сможете самостоятельно контролировать размер ваших инвестиционных вложений, просматривая информацию в предоставленных фондом ежегодных отчетах или же непосредственно на сайте компании, где обычно все данные о доходности открыты для публичного просмотра.

Чтобы понять, стоит ли отдавать свои ежемесячные отчисления в НПФ, достаточно лишь сравнить разницу доходности. Возьмем для примера обычного 30-летнего мужчину, оклад которого составляет 30 тысяч рублей. Средняя доходность накопительной части составляет обычно 5% годовых. При этом ежемесячные отчисления от зарплаты по нынешнему регламенту соответствуют лишь 2%.

Средняя сегодняшняя доходность в НПФ — 10% годовых. То есть, на таких же условиях, НПФ даст результат уже в виде 30 тысяч — выгода очевидна. Да, не забываем о тех, чей доход превышает 40 тысяч — здесь единственно верное решение для инвестирования в пенсию — НПФ, тем более при наличии официальной зарплаты отчисления в любом случае производится будут, так пусть хоть доходность с них будет выше.

Давайте разберемся, обязательно ли переводить отчисления в негосударственный пенсионный фонд, и с какой целью это нужно делать? С 2014 года право на управление накоплениями получили так называемые негосударственные пенсионные фонды – об этом гласит закон №410-ФЗ от 28.12.2013 года. НПФ представляют собой организации, которые управляют средствами накоплений, причем у владельцев данных счетов не имеется к ним доступа.

Для справки! Подобные учреждения делают все возможное, чтобы получать с денежных средств граждан прибыль, так как у них есть свой интерес – комиссионные от полученной прибыли и определенные бонусы от государства.

Итак, прибыль негосударственных пенсионных фондов тесно переплетается с увеличением денежных накоплений на счетах его вкладчиков.

На законодательном уровне нигде не прописано, что граждане обязательно должны переводить пенсии в подобные фонды.

Отметим преимущества НПФ перед государственным ПФ:

- У граждан есть возможность существенно увеличить пенсионные выплаты по сравнению с ПФР. Если взвешенно и продуманно выбирать организацию, то будущее пенсионное обеспечение можно значительно увеличить.

- Неизменные условия. Если гражданин решил вверить свои средства негосударственному пенсионному фонду, то будет подписан договор, гарантирующий, что на весь срок его действия, его условия не будут меняться.

- Высокий сервис.Владельцы счетов в режиме онлайн в любое время суток могут проконтролировать их состояние.

- Гарантия, что денежные средства останутся в сохранности. Граждане, доверившие средства таким организациям, могут быть уверены, что они не лишатся своих накоплений, так как средства застрахованы и даже если НПФ обанкротится, то они будут возвращены.

Для справки! Если гражданину не нравится, как фонд управляет его накоплениями, он имеет право расторгнуть договор и перевести денежные средства в другой НПФ.

Итак, специалисты рекомендуют доверить свои накопления НПФ, чтобы «убить двух зайцев»:

- Сохранить накопительную пенсию.

- Существенно увеличить ее сумму.

Досрочный переход

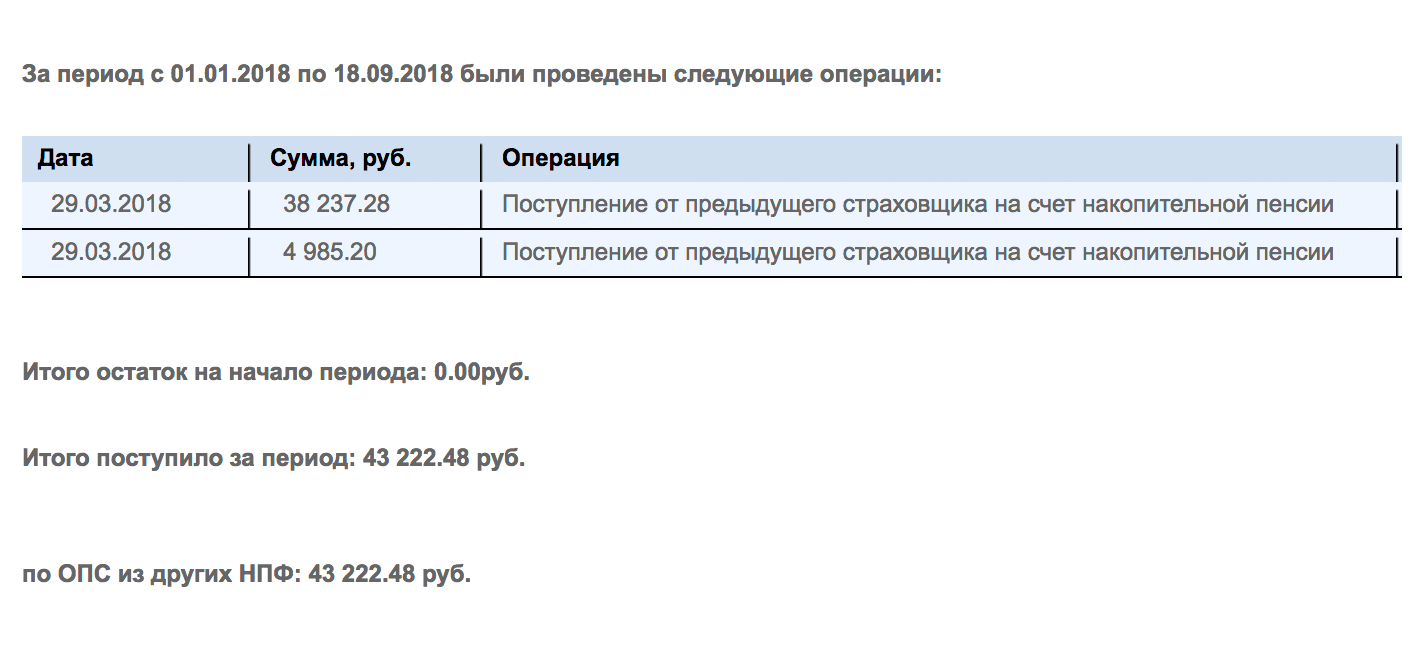

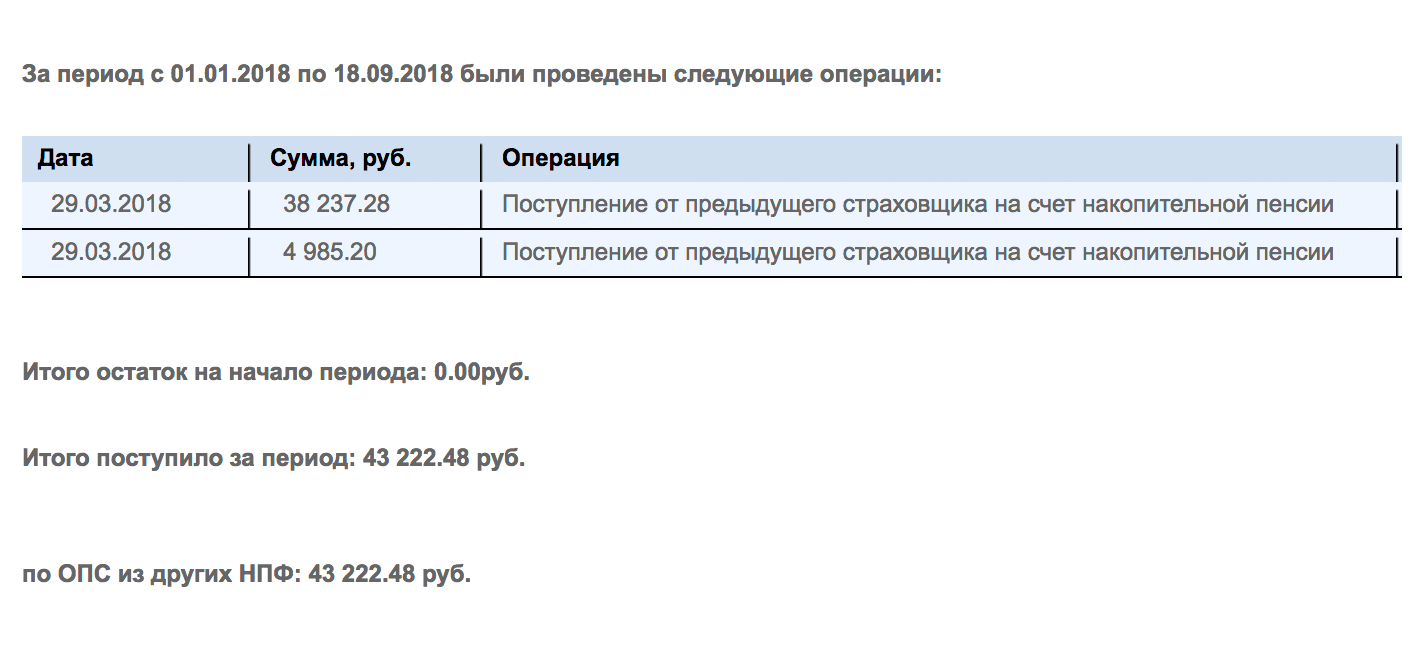

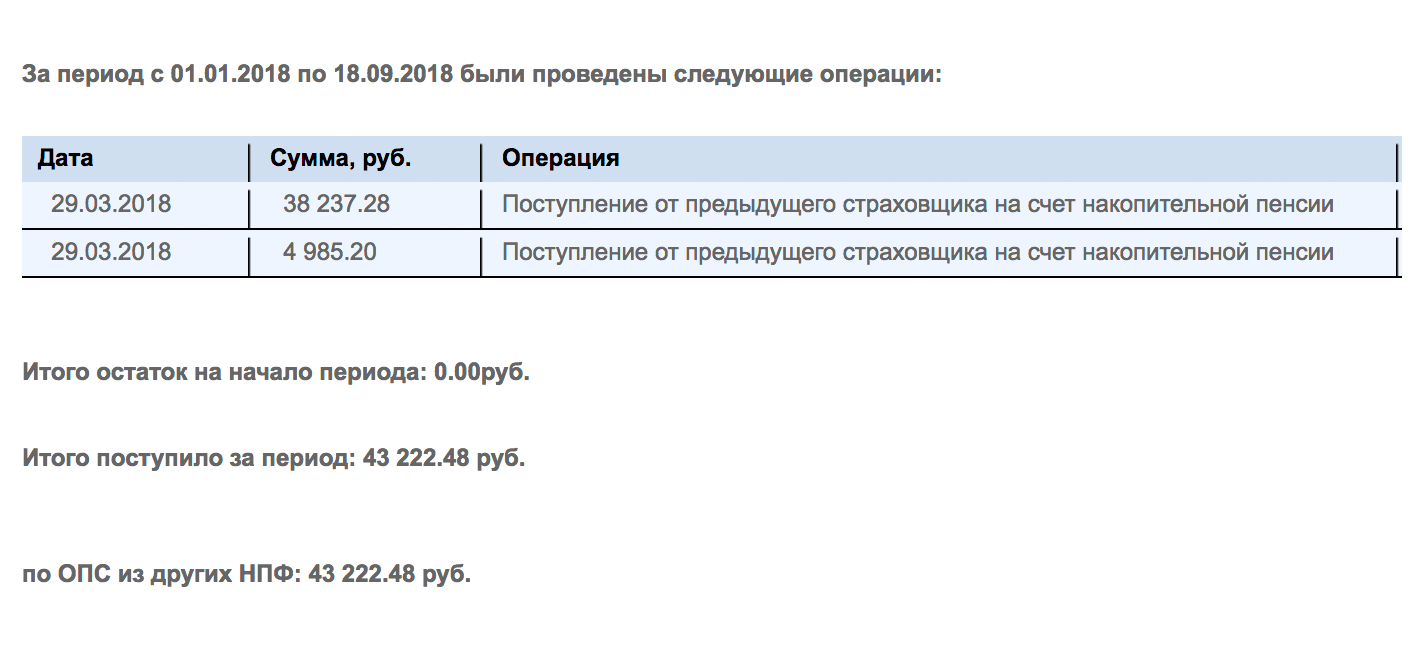

Это произошло со мной, когда меня обманом перевели в другой фонд. В 2015 году я заключил договор с НПФ. На тот момент на накопительном счете было 43 000 Р. Два года мой НПФ инвестировал деньги, а я получал доход. Когда в 2017 году мошенники перевели меня в новый НПФ, все заработанное сгорело, а на счете остались первоначальные 43 000 Р. За эти два года я потерял 3700 Р.

Потерянные деньги могли бы работать все время, которое осталось до пенсии. За 30 лет при доходности в 10% начальная сумма увеличивается в 16 раз.

Накопительная часть пенсии

Для граждан самый большой интерес представляет именно это часть премии, представляющая собой сбережения на отдельном счете гражданина. Эта сумма в дальнейшем будет являться добавкой к пенсионному обеспечению, когда придет время и у трудящегося появятся права на нее. Формирование накопительной части пении до 2014 года происходило на счетах ПФР.

Когда в пенсионное законодательство были внесены изменения (ст.18 Федерального закона от 28.12.2013 N 424-ФЗ (ред. от 23.05.2016) «О накопительной пенсии»), то накопления стали автоматически переводиться на счет страховой доли. Но у гражданина имеется право направить данную сумму в НПФ.

Статья 18. Вступление в силу настоящего Федерального закона

- Настоящий Федеральный закон вступает в силу с 1 января 2015 года.

- Накопительные части трудовых пенсий по старости, установленные гражданам до 1 января 2015 года в соответствии с законодательством Российской Федерации, действовавшим до дня вступления в силу настоящего Федерального закона, с указанной даты считаются накопительными пенсиями.

- Негосударственные пенсионные фонды в срок до 1 апреля 2015 года уведомляют застрахованных лиц о соответствующем изменении наименования выплаты за счет средств пенсионных накоплений, предусмотренной в договорах об обязательном пенсионном страховании, заключенных между негосударственными пенсионными фонтами и застрахованными лицами до дня вступления в силу настоящего Федерального закона, путем размещения информации об указанном изменении на сайте негосударственного пенсионного фонда в информационно-телекоммуникационной сети «Интернет» и (или) опубликования ее в средствах массовой информации.

Гражданин вправе сам увеличить накопления, и для этого ему необходимо дополнительно перечислять деньги на соответствующий счет.

Важно! Накопительная часть может быть передана по наследству, и для будущего конкретного гражданина этот может быть очень выгодным подспорьем.

Далее поговорим обязательно ли переводить пенсии в негосударственный НПФ.

Пенсия состоит из двух частей: страховой и накопительной. Но в чем между ними разница (а она существенная), многие не понимают. Хотя этим вопросом уже сейчас должны задаваться не только люди старшего возраста, но и молодежь, которая стремится заложить надежный фундамент своего будущего. По большому счету, эта тема актуальна для любого человека. Поэтому есть смысл разобраться, как начисляют страховую и накопительную части и чем отличаются между собой два варианта.

Вариант пенсионных накоплений № 1.

У большинства граждан накопления формируются исключительно в части страховой пенсии – этот механизм Пенсионный фонд РФ предлагает как основной и сам собой разумеющийся. За теми, кто пошел по данному пути, закрепилось неофициальное наименование «молчуны». Эти люди никогда не заявляли о своем намерении самостоятельно выбрать вариант обязательного страхования или переходили в негосударственный фонд, но позже возвращались к прежнему способу формирования пенсии.

Вспомните, подписывали вы когда-нибудь заявление или договор о перечислении накоплений в НПФ? Если нет, то ваши взносы в размере 16 % с индивидуальной части участвуют в формировании только страховой пенсии. Такой вариант управления страховыми средствами предусматривает перевод всех взносов в индивидуальные коэффициенты – по-другому «пенсионные баллы». Каждый застрахованный имеет собственный запас накопленных баллов. Проверить их можно по лицевому счету гражданина.

(25000*12*16%/163360) *10, где 163360 – нормативный размер страховых взносов на 2018 год, а 10 – величина постоянная.

Количество причитающихся баллов не может увеличиться само по себе, индексироваться они тоже не будут, а останутся на вашем индивидуальном пенсионном счете в том объеме, в каком вы их заработали. И коэффициентов будет столько, сколько вы накопите за всю трудовую жизнь. Важно, что они со временем не обесцениваются.

Стоимость балла каждый год, начиная с 2015-го, увеличивается на индекс роста потребительских цен. Так что, когда придет время выхода на пенсию, накопленные вами баллы переведут в рубли с учетом всех индексаций.

Итак, выбор описанного варианта пенсионного накопления означает:

- направление всех уплаченных в размере 16 % страховых взносов на формирование страховой пенсии;

- перевод взносов из рублей в индивидуальные коэффициенты;

- персональное количество накопленных за жизнь баллов у конкретного человека;

- ежегодную индексацию страховой пенсии с увеличением стоимости балла;

- защиту баллов от обесценивания с течением времени.

Вариант пенсионных накоплений № 2.

Чтобы выбрать вариант пенсионного страхования, отличный от предыдущего, то есть, предполагающий накопительную часть, нужно обратиться в Пенсионный фонд с соответствующим заявлением. Данный выбор означает, что на страховую пенсию будет отчисляться лишь 10 % взносов, а оставшиеся 6 % переводиться на накопительную часть вашей будущей пенсии.

Деньги, которые вы доверяете негосударственным фондам или управляющим компаниями, обычно инвестируются ими в какие-то финансовые проекты для получения большей прибыли. За управление вашими пенсионными накоплениями эти организации оставляют себе определенный процент. Следует иметь в виду, что инвестиции могут приносить не только прибыль, но и убытки, поэтому выбирать вариант обязательного пенсионного страхования надо с учетом данного обстоятельства.

Государством гарантируется сохранность ваших средств в случае их перевода в негосударственные фонды и управляющие компании. Что это значит? Если вы перевели, к примеру, 12 тысяч рублей в УК для финансирования накопительной части своей пенсии, то, даже если их инвестирование окажется убыточным, эти деньги все равно останутся вашими. Но накопления могут «пострадать» от инфляции за прошедший год или обесцениться без инвестиционной прибыли.

Выбирать НПФ для распоряжения страховыми отчислениями можно только один раз в пять лет. При переводе средств раньше этого срока вы потеряете все проценты по накоплениям. Выбор негосударственного фонда или управляющей компании – личное дело каждого, но осуществлять его стоит с учетом репутации, возраста понравившейся организации, а также общей доходности за весь инвестиционный срок.

Ничего сложного в расчете накопительной пенсии нет. Собранные суммы делят на ожидаемый период выплаты (утверждается каждый год федеральным законом).

Пример: в январе 2018 года женщина получает право на страховую пенсию. На ее индивидуальном лицевом счете собрано к этому времени 158 767 рублей. Утвержденный федеральным законом № 419-ФЗ ожидаемый период на 2018 год – 246 месяцев. Размер ежемесячной суммы накопительной части составит 645,39 рублей (158767/246).

Итак, выбор в пользу накопительного варианта пенсионного обеспечения подразумевает:

- формирование страховой пенсии в системе ОПС за счет 10 % страховых взносов от вашей зарплаты и перевод ее в пенсионные баллы;

- перечисление 6 % взносов в выбранные вами НПФ или УК для формирования накопительной части;

- отсутствие гарантий стабильной и постоянной доходности от управления вашими средствами (у разных НПФ и УК она разная), оптимальный вариант прибыли – выше годовой инфляции в стране;

- страхование ваших средств от убытков при инвестировании;

- отсутствие привязки накоплений к стоимости пенсионного балла, зависимость расчетов от утвержденного периода накопительной выплаты;

- отсутствие индексации накопительной пенсии.

Как отмечалось ранее, взносы, которые делает работодатель из фонда оплаты труда сотрудника, при формировании страховой и накопительной пенсий распределяются из общей суммы (тариф отчислений – 22 %) следующим образом:

- 10 % – на страховую пенсию;

- 6 % – на накопительную пенсию (индивидуальный тариф);

- 6 % – на финансирование фиксированной выплаты (солидарный тариф).

Правом выбора варианта пенсионного обеспечения по отношению к своим будущим накоплениям сейчас наделены лица 1967-го и последующих годов рождения – за кого с 1 января 2014 года впервые отчисляют взносы на обязательное пенсионное страхование. Они могут принять решение о формировании только страховой пенсии или одновременно и страховой, и накопительной.

Возможность выбора варианта формирования страховой и накопительной пенсии есть только у граждан, родившихся в 1967 году и позже, в пользу которых взносы по обязательному пенсионному страхованию работодатель начинает отчислять впервые после 1 января 2015 года. Если люди, попадающие в эту категорию, хотят в последующем формировать страховую и накопительную пенсии, они должны в течение 5 лет с первого начисления страховых взносов уведомить заявлением, какую управляющую компанию или негосударственный фонд они выбрали (кому будут направляться 6 % от тарифа страховых взносов на финансирование накопительной пенсии).

Если вы решите отказаться от варианта накопительной пенсии, тариф страховых взносов (22 %), которые работодатель отчисляет из фонда заработной платы работника на его будущую пенсию, будет распределяться так:

- 16 % – на страховую пенсию (индивидуальный тариф);

- 6 % – на финансирование фиксированной выплаты (солидарный тариф).

Для отказа от формирования накопительной пенсии надо обратиться в Пенсионный фонд РФ с соответствующим заявлением. До конца текущего года решение можно изменить и отозвать заявление об отказе, оформив это документально.

Предположим, рубль всё ещё не обесценился, мы уже давно выбрали НПФ, наш работодатель каждый месяц платил все необходимые взносы, пришло время получать честно заработанное — как это сделать? Обычно со схемой оплаты мы определяемся ещё на этапе подписания договора в НПФ. На сегодня существует три способа:

- единовременная выплата;

- срочная выплата;

- пожизненная выплата.

Конечно, для нас было бы выгодным единственное решение — первое, при котором мы смогли бы забрать все деньги накопленные за годы трудовой деятельности сразу, как только достигли пенсионного возраста. Но это невыгодно для частных компаний. Приведу простой пример: предположим, зарплата у меня 150 тысяч, каждый месяц с них я отчисляю 6%, то есть, 9 тысяч * 12 месяцев = 108 тысяч за год.

Каковы прогнозы развития программы НПФ на сегодняшний день?

На сегодняшний день просматривается стабильная тенденция расширения рынка деятельности негосударственных пенсионных фондов. Но новые реформы, проведенные в 2014 году, привели к ужесточению отношений не только между самими НПФ, но и с ГПФ. Скорее всего по этому причине в ближайшие 2-3 года на этом рынке останется только несколько наиболее крупных компаний.

Они смогут позволить себе минимизировать риски, связанные с инвестированием, и при этом сохранить стабильную доходность. Поэтому, если вы сегодня определяетесь, кому перенаправить свои накопления, то отдавайте предпочтение именно крупным фондам. Более подробно узнать обо всех нюансах нововведений вы можете здесь, там же ниже приведен и рейтинг наиболее крупных устойчивых компаний по сегодняшней оценке.

Вторая пенсия

Выше мы рассказали о том, как получить пенсию от государства. Но еще вы можете формировать себе дополнительную, негосударственную пенсию. До 2005 года НПФ только этим и занимались.

Например, у всех сотрудников РЖД, помимо обязательных страховых взносов, вычитали из зарплаты взносы на дополнительное пенсионное обеспечение и направляли их в корпоративный НПФ. Теперь эти пенсионеры получают две пенсии: государственную и корпоративную.

Запомнить

- Накопительной пенсией управляют два страховщика: ПФР или НПФ. Если ничего не делать, деньги останутся у ПФР и инвестировать их будет УК ВЭБ.

- Выбирая НПФ, убедитесь, что накопления застрахованы.

- Хороший НПФ дает доходность в 10% годовых.

- Удобно, когда у фонда действует филиал в вашем городе.

- Размер фонда — дополнительный показатель надежности. У крупных фондов более миллиона клиентов.

- Протестируйте свой будущий фонд на клиентоориентированность. Хороший НПФ предоставит на сайте всю информацию и ответит на вопросы по горячей линии.

- Чтобы перевести деньги в НПФ, сходите в филиал фонда или пригласите агента на дом. Приготовьте паспорт и СНИЛС.

- Если менять НПФ чаще одного раза в пять лет, то потеряется инвестиционный доход.

- Кроме государственной пенсии, НПФ поможет с накоплением на дополнительную пенсию.

Запомнить

- Накопительной пенсией управляют два страховщика: ПФР или НПФ. Если ничего не делать, деньги останутся у ПФР и инвестировать их будет УК ВЭБ.

- Выбирая НПФ, убедитесь, что накопления застрахованы.

- Хороший НПФ дает доходность в 10% годовых.

- Удобно, когда у фонда действует филиал в вашем городе.

- Размер фонда — дополнительный показатель надежности. У крупных фондов более миллиона клиентов.

- Протестируйте свой будущий фонд на клиентоориентированность. Хороший НПФ предоставит на сайте всю информацию и ответит на вопросы по горячей линии.

- Чтобы перевести деньги в НПФ, сходите в филиал фонда или пригласите агента на дом. Приготовьте паспорт и СНИЛС.

- Если менять НПФ чаще одного раза в пять лет, то потеряется инвестиционный доход.

- Кроме государственной пенсии, НПФ поможет с накоплением на дополнительную пенсию.

Какой будет моя пенсия?

Для примера решил наглядно показать, какую пенсию я получу по предварительному расчету онлайн-калькулятора на сайте пенсионного фонда РФ. Исходные данные такие: я — 30-летний мужчина, который 1 год прослужил по призыву, буду работать 40 лет за зарплату в 100 000 рублей и каждый месяц исправно буду вносить по 500 рублей на накопительную часть. В итоге, в 60 лет у меня накопится 9 миллионов рублей, а моя пенсия составит всего 63500 рублей.

Не густо, учитывая, что я столько лет привыкал жить на 100 000, да и запросы мои к старости увеличатся, то есть я хочу получать еще больше, но никак не меньше в 2 раза. В другом НПФ мне уже обещают при таких же данных и вовсе 33 229 руб, что вообще наталкивает меня на размышления, а нужна ли мне такая пенсия.

Выводы

Сама по себе пенсия сегодня может стать лишь небольшим бонусом в виде незначительного дополнительного пассивного дохода. Рассчитывать на пенсию всерьез не стоит, независимо от того, где она будет накапливаться — в государственном или частном пенсионном фонде.

Тем не менее, если у вас есть официальная зарплата, отчисления с неё происходили и будут происходить, причём ещё до того, как вы получаете деньги на руки. Рассматривайте это как дополнительные налоги, которых вы не видите. И раз уж вы платите эти деньги, стоит позаботиться о том, чтобы управление вашими накоплениями происходило максимально эффективно, и выбрать подходящий для вас НПФ.

Обманул брокер? Узнайте, возможно ли вернуть ваши деньги? Кликайте сюда! {amp}gt;{amp}gt;{amp}gt;